- ホーム

- キッチンカーを開業して経費に計上できる費用とは

不動産(販売・仲介・内外装・リフォーム)

キッチンカーを開業して経費に計上できる費用とは

キッチンカーを開業した人の中には、開業までにかかった費用を経費にできるのかを知りたい人もいますよね。また、どのような経費が計上できるのかを知りたい人もいるでしょう。

キッチンカーの開業にかかる費用のうち、開業前にかかった費用は経費にできません。しかし、開業後にかかった費用については経費に計上できるものもあります。

この記事では、キッチンカーを開業したときに経費として計上できる費用を解説します。キッチンカーでの経費計上を検討している人は、参考にしてみてください。

キッチンカーで経費として計上できる費用

キッチンカーを開業したときに経費として計上できる費用は、経営に必要な費用に限られます。原則として、経費にできる費用は1つ当たり10万円以下ですが、経費の合計金額に制限はありません。

たとえば、購入に20万円かかった設備を経費に計上にできません。しかし、10万円の設備を2つ購入し、合計金額が20万円になったときは経費にできます。

【経費計上できる項目】

- 原材料の仕入れ費用

- 備品の購入費用

- 車両の運転費用

- 保険の加入費用

- キッチンカーの宣伝費用

- 水道光熱の費用

- 情報通信の費用

- 駐車場利用の費用

- メニュー開発の費用

- 手数料や税金

これらの項目はあくまで一例です。キッチンカーを経営する上で必要になった費用であれば、これらの項目以外でも経費として計上できる場合があります。

ただし、経費にするにはキッチンカーの開業や経営のために使った費用であることを証明しなければいけません。そのため、「領収書」「レシート」「振込み証明」などの書類を保管しておく必要があることを留意しておきましょう。

原材料の仕入れ費用

キッチンカーでは、原材料の仕入れ費用を経費として計上できます。仕入れて販売した商品は売れた場合に、原価を経費にできるからです。

たとえば、たこ焼きを100個販売するために材料となる小麦粉やたこ、紅ショウガなどを仕入れたときは「仕入れ」という科目名で処理されます。このとき、100個中50個を販売できたときは、50個分のたこ焼きを作るのに要した材料費を経費にできます。

なお、食品が売れ残ってしまって破棄することになった食品の原材料は「廃棄ロス」のような科目で処理するとよいでしょう。廃棄する食材にかかった材料費を仕入れ費用と分けることで、原価率を見直すときに材料費と廃棄率のどちらに問題があるのかを見つけやすくなる場合があるので、参考にしてみてください。

備品の購入費用

キッチンカーでは、備品の購入費用を経費として計上できます。税込み10万円以下で、消耗性の品に関しては消耗品費にできるからです。

たとえば、たこ焼きを販売するために購入した舟皿や竹串、割りばしなどは消耗品費として経費にできます。消耗品費は使うと短期間で無くなるものが原則なので、レジシステムのように長期間で徐々に老朽化するものは消耗品費にできません。

なお、備品の購入に10万円以上の費用がかかるときも、使用可能期間が1年未満のものは消耗品費として計上できます。消耗品費として計上したい場合は、10万円以下または1年未満の備品を基準にしてみてください。

車両の運転にかかる費用

キッチンカーでは、車両を運転したときの費用を経費として計上できます。キッチンカーを出店するために発生した費用は、経営に必要な費用となるため旅費交通費にできるからです。

たとえば、毎日の出店にかかるガソリン代や、遠方で開催されるイベントに出店するための移動時にかかった有料道路の料金などは、旅費交通費の対象となります。出店先でホテルや旅館に宿泊するときは、宿泊費も旅費交通費にできます。

なお、旅費交通費はプライベートで利用したものと区別しておく必要があります。とくに、キッチンカーをプライベート車として利用しているときは、プライベート時に消費したガソリン代や有料道路の料金は経費にできないことを留意しておきましょう。

保険加入にかかる費用

キッチンカーでは、保険の加入したときにかかる費用を経費として計上できます。キッチンカーを開業するにあたって加入した保険は、損害保険料として計上できるからです。

たとえば、キッチンカーを開業するときに加入する保険は、自動車保険やPL保険などがあります。一方で、生命保険や国民年金保険など、キッチンカー経営と直接関係のない費用は損害保険料に含めることができません。

なお、キッチンカーの車両を自家用車として利用するときは、走った距離を経営とプライベートで分ける必要があります。走行距離が料金に関係する自動車保険を計上するときは営業のために走った走行距離を記録しておきましょう。

キッチンカーの宣伝にかかる費用

キッチンカーでは、店舗の宣伝にかかる費用を経費として計上できます。キッチンカーに関する内容であれば、経営の一環とできるからです。

たとえば、店頭で配るチラシやタペストリーなどの作成にかかる費用が広告宣伝費になります。チラシやタペストリー以外にも、不特定多数の人に商品を宣伝し、販促を促すものであれば広告宣伝費にできます。

なお、宣伝目的でも試供品の提供のようにお客さんに直接働きかけるための費用は広告宣伝費にできません。広告宣伝費は不特定多数の人に認知してもらう目的で作成されたものでなくてはならず、特定の人に直接働きかけるものは対象外になることを留意しておきましょう。

水道やガスの水道光熱費用

キッチンカーでは、水道やガスの利用にかかる費用を経費として計上できます。調理に使用する水道代やガス代は水道光熱費にできるからです。

たとえば、キッチンカー内で使用するために給水タンクに貯めた水やプロパンガスの購入費などが水道光熱費の対象になります。仕込み場所を構えている場合は、仕込みでかかった水道代やガス代、電気代も経費にできます。

なお、水道光熱費は利用した月ごとに計上します。購入したプロパンガスが月の終わりで未使用だと水道光熱費にできず、「貯蔵品」として計上することを留意しておきましょう。

通信にかかる費用

キッチンカーでは、インターネットや電話の通信にかかる費用を経費として計上できます。キッチンカーの宣伝や出店場所確保の電話などは経営に必要なことだからです。

たとえば、キッチンカー専用のSNSアカウントを運用するときの通信費用が対象になります。プライベートな回線とは別に、キッチンカー独自でプロバイダ契約をしているときは、プロバイダ料も通信費として計上できます。

なお、ハガキやダイレクトメールを送るときにかかる費用も通信費にできます。ハガキ本体は消耗品費として分類されるため、ハガキの購入代金を通信費に混ぜてしまわないように分けておきましょう。

駐車場の利用費用

キッチンカーでは、駐車場の利用にかかる費用を経費として計上できます。キッチンカーを停めるために発生した費用は、経営のための出費と見なされるからです。

たとえば、キッチンカーを停めておくために月極駐車場を利用するための契約費用や月々の利用料が対象となります。ほかにも、一時的に利用したコインパーキングも経費として処理できます。

なお、月極駐車場とコインパーキングでは経費計上時の項目が異なります。月極駐車場は地代家賃、コインパーキングのように一時的に利用したものは旅費交通費として処理するようにしましょう。

メニュー開発にかかる費用

キッチンカーでは、メニュー開発にかかる費用を経費として計上できます。経費計上の項目には研究開発費という項目があり、メニュー開発にかかった費用も対象になるからです。

たとえば、新たに販売するメニューの試作品を作るための原材料費が研究開発費にできます。実際に調理にかかった費用のほかにも、メニュー作りの参考にしたことが証明できれば、飲食店を食べて回ったときの食費も研究開発費にできます。

なお、研究開発費として利用できるのは開業後に試作を始めたメニューに限ります。開業前にメニュー開発を行った商品は、開業費扱いになることを留意しておきましょう。

手数料や税金

キッチンカーでは、経営で発生した手数料や税金を経費として計上できます。地方自治体に支払う費用の一部は、租税公課として経費にできるからです。

たとえば、キッチンカーを開業するときは飲食店営業許可を取得する必要があり、その手数料が租税公課の対象になります。ほかにも、キッチンカーにかかる自動車税も租税公課にできます。

なお、キッチンカー経営に関わるものでも、儲けや所得に対する税金は租税公課に含めることができません。国や地方公共団体に支払う費用のすべてを租税公課にすることはできないため、確定申告時に不安な人は税理士や税務署の担当者に相談するようにしましょう。

キッチンカーの購入費は固定資産になる

キッチンカーの車両を購入するためにかかった費用は、固定資産として扱われます。10万円以上費用がかかり、1年以上利用できる物品は経費として計上できないからです。

たとえば、200万円の車両を購入したとき、200万円を購入した年に全額経費にすることはできません。経費にするためには、購入の「翌年50万円」「翌々年50万円」と分割をしながら経費にする減価償却を行う必要があります。

減価償却は年月の経過とともに減少した固定資産の価値に対して行われるもので、製品の法定耐用年数に応じて、年ごとに費用に計上できる金額が決まります。減価償却の方法には定額法と定率法があり、方法によって減価償却できる金額が異なってきます。

【定額法と定率法】

| 定額法 | 定額法は、毎年決まった金額を減価償却していく方法です。

購入価格÷耐用年数が、毎年計上できる金額になります。 |

| 定率法 | 定率法は、減価償却初年度がもっとも費用にできる金額の割合が高く、年数を重ねるごとに減価償却の費用が減少していく方法です。固定資産を早く費用化できます。

未償却の残高×定率法の償却率で、毎年計上できる金額が求められます。 |

ただし、個人事業主の場合、原則として減価償却の方法は定額法として決まっています。定率法を利用したいときは、地域を所轄している税務署に「所得税の減価償却資産の償却方法の届出書」を確定申告の期限までに提出する必要があります。

なお、キッチンカーを減価償却するとき、新車と中古車で減価償却の期間が異なります。新車の法定耐用年数は普通自動車で6年、軽自動車で4年ですが、中古車では購入したときの法定耐用年数の経過時間によって異なるため、購入時の法定耐用年数を確認するようにしましょう。

キッチンカーの改造費用は資本的支出になる

キッチンカーの改造費用は資本的支出として会計処理がされます。車両を改造することにより、車の価値が上がったとみなされるからです。

たとえば、キッチンカーを開業するために新車で軽トラックを購入し、調理設備を取り付ける改造をしたときは、調理設備という資産が増えたとみなされ、資本的支出となります。資本的支出を経費にするには、減価償却をする必要があります。

ただし、改造に要した費用が20万円以下だったり、3年以内の周期で改修が必要と認められたりした場合は修繕費として経費にできます。このとき、20万円以下もしくは3年以内の周期での改修が必要であることを証明する必要があります。

なお、中古のキッチンカーを購入したときに、不具合部分を修理したものに関しては修繕費として経費にできます。しかし、エンジンの性能を上げるといった性能を改善する修理については、資本的支出に該当してしまうことを留意しておきましょう。

キッチンカー開業前の経費は開業費になる

キッチンカーの開業前にかかった経費は、開業費になり経費にできません。開業費は繰越資産という科目に該当するからです。

たとえば、開業前にかかったメニュー開発費やタペストリーの費用などが開業費にできます。開業後は開業費を開業償却費とすることにより、開業にかかった費用を分割しながら毎年の経費に計上できます。

開業費は、開業届に記入した開業日以前に使用した費用であれば、過去何年を遡っても問題ありません。開業準備のために当該費用を支払ったことを証明するため、領収書やレシートはバインダーやファイルに保管しておくようにしましょう。

なお、開業費に含められるのは10万円以下の費用に限られます。10万円以上する調理設備は、開業前に支払っても固定資産となるため、開業費と分けて会計処理をするようにしましょう。

関連記事

不動産(販売・仲介・内外装・リフォーム)

この記事の監修者

株式会社SoLabo 代表取締役 / 税理士有資格者

田原 広一(たはら こういち)

平成22年8月、資格の学校TACに入社し、以降5年間、税理士講座財務諸表論講師を務める。

平成24年8月以降 副業で税理士事務所勤務や広告代理事業、保険代理事業、融資支援事業を経験。

平成27年12月、株式会社SoLabo(ソラボ)を設立し、代表取締役に就任。

お客様の融資支援実績は、累計6,000件以上(2023年2月末現在)。

自身も株式会社SoLaboで創業6年目までに3億円以上の融資を受けることに成功。

【書籍】

2021年10月発売 『独立開業から事業を軌道に乗せるまで 賢い融資の受け方38の秘訣』(幻冬舎)

開業に関するお悩みサポートします!

- 資金調達と財務計画を立てることが難しい

- どうやって効果的に顧客を獲得するかが分からない

- 法的な手続きや規制が必要であり、それらに対するリテラシーがない

- 開業に必要な特定のスキルや知識が不足していると感じる

開業支援ガイドを運営する株式会社SoLabo(ソラボ)は、

事業用融資の資金調達をはじめ、創業者支援をメインとする会社です。

私たちが確かなサポートと専門知識で、あなたの開業をサポートいたします。

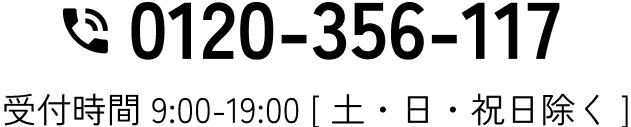

開業に関するご相談はこちら

無料相談